信报 : 香港住宅楼价是时候翻盘

曾几何时,每年总有本地发展商或分析员唱好当年的楼价会升半成至一成,但近3年这种牛市声音已愈来愈寂寥,住宅楼价从高位下跌近三成后,市场再没有唱好楼市的「牛郎」。

刚上任的凯基KGI首席投资总监梁启棠是少数还觉得港楼有转机的分析员,这位研究香港综合企业和地产公司30年的分析员,相信现时本港住宅有一定值博率。但他提醒,地产股还是敬而远之,因为不少地产公司仍要面对商用物业价格未见底而又有减债压力之苦。

自疫情以来的楼价跌浪虽然没有1997年亚洲金融风暴的七成那样糟糕,也没有2008年金融海啸的急泻三成那么恐慌,但随疫情过去尚未止跌,楼价自2022年起累计跌幅达27%。梁启棠认为,这个调整不是泡沫爆破,只是价格不断的下行(price disinflation)。

杠杆低 家庭借贷能力强

市场一片淡风,由经济转型的痛苦、大湾区融合带来资产调整,以及难于预测的地缘政治,均是好友绝迹的原因。不过,此刻梁启棠见到「七道曙光」,令楼市尚有一丝希望,亦具有一定值博率,「人的天性系放大最近的事,作出最有信心的预测。虽然我看好楼市未来,其实也有很大风险,因为你如果同市场99%人的看法不相同,而你是例外的1%,你说哪一个更值博?」

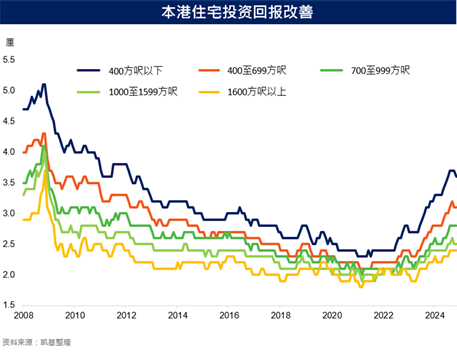

他列出七大看好楼市的理由[表],并提出数据支持他的论点。首先,住宅租金有上升动力,不论是香港、九龙抑或新界,由2022年至去年11月间,面积少于400方呎单位租金升幅达8%至24%,400至700方呎的单位涨幅也有10%到15.5%,令租务回报率有3至3.5厘[图],开始看齐按揭利率,投资客需求增加,一二手楼成交回升,一手楼成交于2023年触底,去年已回升上1.5万至1.6万宗。

|

凯基看好本港住宅的7大原因(表) |

|

|

1. |

租金动力向上,改善投资回报; |

|

2. |

投资情绪改善,一二手楼成交回升; |

|

3. |

负担能力改善,特别是小型及中型单位; |

|

4. |

低杠杆,资金充裕,货款价值比持绩上升 |

|

5. |

人口恢复增长,中位收大不断改善; |

|

6. |

香港银根充裕,经香港往内地资金依旧; |

|

7. |

私楼供应减少,消化短期压力后开始见需求。 |

此外,家庭置业的可负担能力因楼价回落、收入中位数回升而得以改善,中小型单位由早前的50%降至40%,当中港岛区的单位供款占家庭收入比例跌至29%。

另一个有利因素是移民引起的人口回落已因政府推出多个的人才计划而获得填补,目前人口总数已略超2019年水平,有利置业及租楼需求。

本港有120万个私人单位已还清按揭,相当于市场上三分二的私楼数目,若以未偿还按揭贷款除以总私楼单位价值,则贷款与价值比(loan to value)只有22%,可见香港楼市低杠杆及家庭借贷能力极强。

梁启棠认为,楼市另一个不宜看淡的因素是银根充裕。本港的货币基础总额,自美国宽化宽松以来,由5000多亿元增至高峰的2.3万亿元,近年维持在1.8万亿至1.9万亿元之间,较2008年升了两倍多,反映香港银根相当松动,只是市场情绪过于悲观,仍未启动楼市。

卖地减 数年后供不应求

最后,是楼市的供求关系,截至去年底,一手楼市场货尾有2.7万伙,梁启棠认为对短期楼市有一定压力,但近年政府卖地量大减,这将反映在3至4年后的新供应量上,加上政府的长期土地使用政策是七成公屋、三成私楼,根据房屋局的长远策略,未来10年私楼供应约13.2万个,即每年1.3万个单位,但以去年私楼成交超过1.5万,随着未来货尾单位逐渐被消化,中期的供应会趋于平稳,楼价下调风险有限。他预期,今年楼价会有5%以内的升幅。

曾经在摩根大通、美林和前瑞信当地产及综合企业超过20年的他虽然看好住宅楼市,却不看好地产股前景,利率仍偏高,发展利润微,加上写字楼和零售相关的收租物业前景不明朗,租金跌势尚未稳定,现时商用物业市场仍处劈价阶段。

内房股未值得投资

同样道理,内房股也不太值得投资。梁启棠表示,内地楼市去年第四季开始见稳定,即代表大幅回调这个阶段已经过去,但信心仍未复元,中央知道问题所在,所以想透过刺激消费令市面回复生机,再透过保险公司及基金把资金投入股市,搞活股市使消费有转机,「上星期(即春节复市后)大家都悲观,但我觉得今年即使没有3月份两会的好消息,其实也有不少个别的投资主题。」他举例说,美国虽然开征关税,一些出口到美国以外地区的公司如电动车板块会不受影响。其次,人工智能的主要玩家都值得投资。再者,当中国长期国债债息低于两厘,靠佣金收入的财富管理机构也值得看高一线。最后,一向息率高的国企如电讯、内银、能源公司有望可多派股息,亦是稳阵之选。

全球股市方面,凯基给予美股为中性评级,但看好S&P 493(即「科企七雄」以外的标普500指数成份股),因为「七雄」市盈率介乎30到100倍,科网企业每年投入AI的开支每家动辄千亿美元,只要业绩稍有差池,梁启棠形容投资者对他们会绝不会手软,亦不给予任何疑点利益。

地产股不宜沾手

虽然梁启棠看好住宅楼价,但不看好地产股:「地产股和投资住宅是两回事。在现时的环境下 ,你经营一盘地产生意只能产生大概 3%至4%的回报,相对借贷成本达6厘以上,其实是破坏股东价値。」

目前写字楼及零售物业市道均十分之「卷」,不少大型写字楼项目都是在低息环境下开展,没料到现时利率会这么高,他以新加坡为例,「当地的甲级写字楼租金维持每方呎十几块新加坡元(折合约60多港元),政府基本上不鼓励租金升上去。」香港可能也朝这方向发展。

本港商场物业则面对北上消费的冲撃,有必要另谋出路,过住商场租户倒模式发展已行不通,他说:「香港商场其实都是同一个模样,你要找到一样独特的卖点,例如我看到有商场引入了几个南韩品牌轻食,便大排长龙。地产商首要改变心态,我做了100 年都对的事,不等于未来10年,都沿用过去100年的经营模式。」

在逆境下,梁启棠认为,地产商需接受至少6厘的借贷成本为新常态,亦需面对现实,以市场价格出售资产减债,维持健康的财务状况。

2025年2月13日